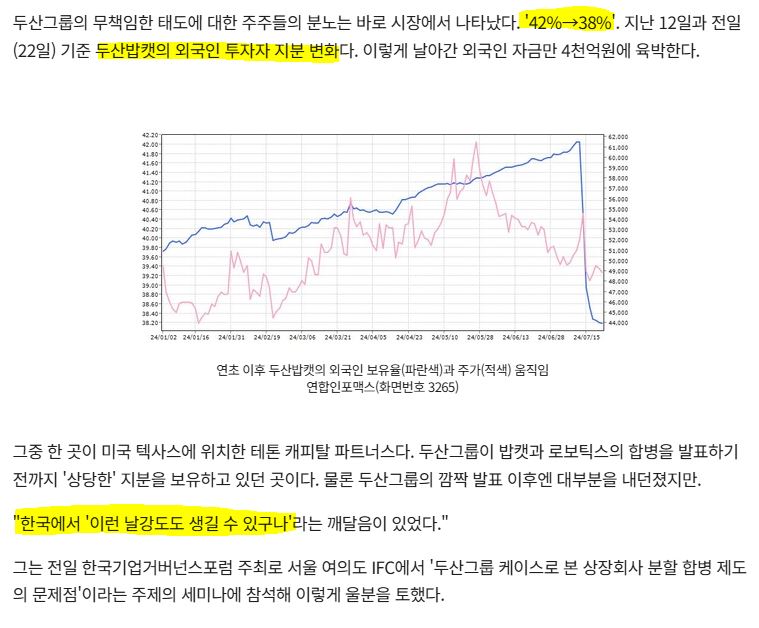

두산그룹이 기업 지배구조 개선을 발표했다. 지배구조 개선의 핵심은 두산에너빌리티(구 두산중공업)의 자회사인 두산밥캣을 두산로보틱스의 자회사로 변경하는 것이다. 두산은 지배구조 개선의 명분을 계열사간 시너지 효과라고 들었지만, 투자자를 대상으로 한 비공개 IR에서 시너지 효과에 대해 제대로 된 근거를 제시하지 못한 것으로 알려졌다. 이번 글에서는 두산밥캣과 두산로보틱스 합병 이슈에 대해 무엇이 문제인지 간단하게 정리해봤다.

두산밥캣과 두산로보틱스 기업 개요

두산밥캣 – 두산밥캣 (doosanbobcat.com)

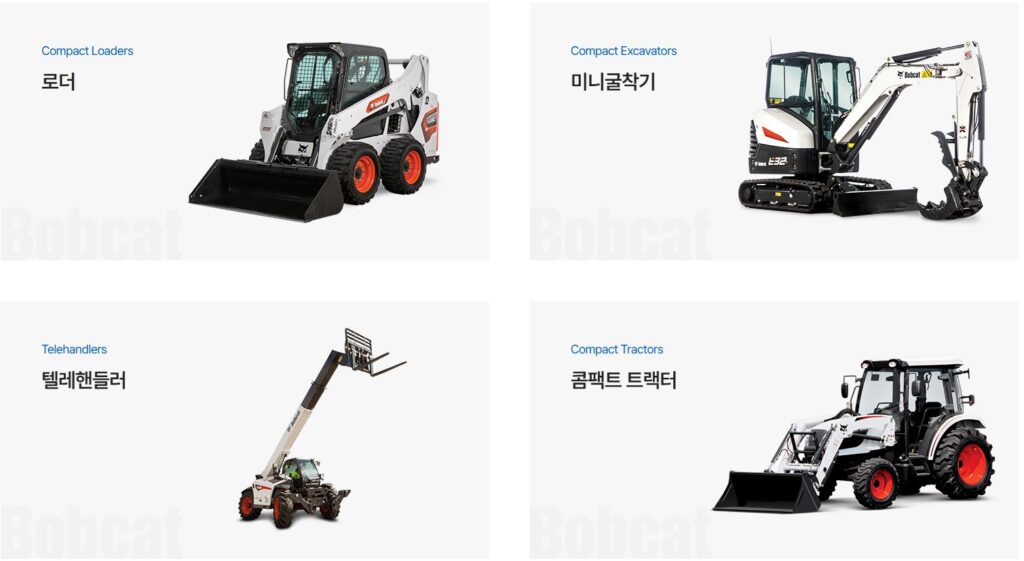

두산밥캣은 두산 그룹 최고, 핵심 중의 핵심 계열사이다. 2007년 두산이 밥캣을 5조원에 인수해서 두산밥캣이 되었다. 두산밥캣은 소형 중장비를 제작하고 판매하는 회사로 주로 미국에서 사업을 하고 있다. 두산그룹이 10년 넘게 유동성 위기, 자금난을 겪으면서 많은 계열사를 팔았지만 끝까지 지켜낸 계열사이기도 하다. 그럴 수밖에 없는게 2023년 기준 연매출만 약 10조에 영업이익이 1조원이 넘는 알짜 회사이기 때문이다.

2024년 7월 26일 장중 기준 시가총액은 약 4조 3,700억원이다.

두산로보틱스 – 두산로보틱스 (doosanrobotics.com)

두산로보틱스는 2015년에 설립된 계열사로 2023년에 코스피에 상장했다. 산업용 로봇 제조 업체로 현재 국내 시장 점유율 1위, 세계 시장 점유율 5위를 차지하고 있는 업체이다.

2024년 7월 25일 종가 기준 시가총액은 약 4조 7,300억원이다.

두산밥캣과 두산로보틱스 합병 – 내용

현재

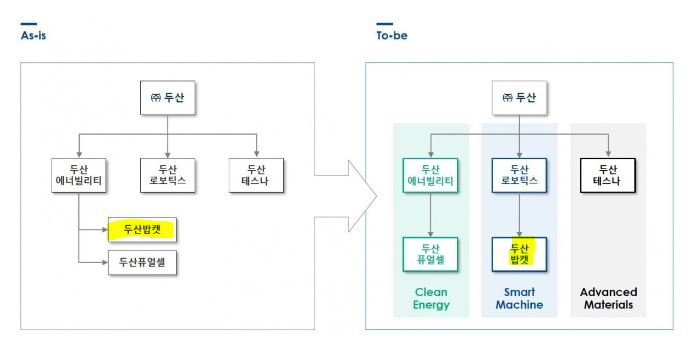

두산은 지주회사로 두산에너빌리티를 통해서 두산밥캣을 간접 지배하고 있다. SK가 지주회사로 SK스퀘어를 통해 SK하이닉스를 간접 지배하고 있는 구조와 동일하다.

두산은 두산에너빌리티의 지분 30%를 보유하고 있고, 두산에너빌리티는 두산밥캣 지분의 51%를 보유하고 있다. 결론적으로 현재 두산은 두산밥캣 지분을 15.3%(0.3 * 0.51) 가지고 있는 셈이다.

합병 내용

두 기업의 합병 과정을 간단하게 요약하면 아래와 같다.

두산밥캣 두산로보틱스 품으로두산그룹 지배구조 개편 | 한국경제TV (wowtv.co.kr)

- 두산에너빌리티를 두산에너빌리티와 두산밥캣 지분을 가진 신설회사로 인적분할한다.

- 두산에너빌리티의 차입금 1조 2천억원을 신설회사로 편입시킨다.

- 신설회사는 비상장기업으로 하며, 분할 이후 두산로보틱스와 합병한다.

- 합병 비율은 1(두산밥캣) : 0.61(두산로보틱스)로 한다.

- 두산밥캣 지분을 보유한 신설회사는 두산로보틱스와 합병 후 상장 폐지된다.

- 두산밥캣은 두산로보틱스가 지분을 100% 보유한 두산로보틱스의 자회사가 된다.

결과적으로 두산로보틱스는 두산밥캣의 지분 100%를 소유하게 되며, 두산은 두산로보틱스를 통해 두산밥캣의 지분 약 42%를 보유하게 된다.

두산이 가지는 두산밥캣 지분율이 기존 15%에서 42%가 되는 마법을 확인했는가? 이 마법이 이번 합병의 핵심 내용이다.

두산밥캣과 두산로보틱스 합병 – 문제점

두산그룹은 계열사간 시너지 효과를 높이기 위해 지배구조 개선을 진행한다고 발표했다. 지배구조 개선 안건은 두산에너빌리티, 두산밥캣, 두산로보틱스 3개 회사 이사회를 모두 통과했다. 합병은 9월에 있을 주주총회를 통해 최종 결정된다.

투자자들은 두산밥캣과 두산로보틱스의 합병 비율을 문제 삼는다. 두산밥캣은 지나치게 저평가, 두산로보틱스는 지나치게 고평가 되었다는 것이다.

법적으로는 문제가 없다. 두 회사의 시가총액은 오히려 두산로보틱스가 두산밥캣보다 더 높다. 시가총액만으로 보면 그렇다는 이야기다.

두 기업의 매출액을 살펴본다. 두산밥캣의 2023년 매출액은 약 9조 8,000억원, 영업이익은 약 1조 4,000억원이다.

두산로보틱스의 2023년 매출액은 약 530억원, 영업이익은 약 191억원 적자이다.

두산밥캣의 PER은 4.8배, PBR은 0.7배에 불과하며, 두산로보틱스의 PER은 -295배, PBR은 10.9배에 달한다.

단순 지표로 보면 두산밥캣은 초저평가, 두산로보틱스는 초고평가 상황이라는 것을 알 수 있다.

두산밥캣 주주 입장에서는 초저평가된 두산밥캣의 주식을 초고평가된 두산로보틱스의 주식과 강제로 바꿔야 되는 상황이 온 것이다. 두산에너빌리티의 차입금 1조 2천억원까지 끌어들여 두산밥캣의 가치는 더 낮췄다는 점에서 이번 합병의 진정성이 의심되기도 한다. 두산밥캣에 투자 중이었던 외국 계열 펀드는 이번 사건을 ‘날강도’라고 표현했다.

그럼 이득을 보는 사람은 누구일까? 바로 두산그룹 대주주이다.

두산밥캣에 행사할 수 있는 간접지분율이 기존 15%에서 42%로 배 이상 증가하기 때문이다. 대주주 입장에서는 돈 한 푼 들이지 않고 알짜 기업인 두산밥캣의 지분율을 고평가 기업인 두산로보틱스와 바꿀 수 있게 된 것이다. 두산밥캣이 1조를 배당하면 기존에는 대주주에게 1,500억원 밖에 들어오지 않지만, 지배구조 개선 후에는 4,200억원이나 들어오게 된다. 참고로 두산밥캣이 보유하고 있는 현금성 자산은 약 6조 원에 달한다.

슈카의 분노

위와 같이 소액주주의 권리가 대놓고 침해됨에도 불구하고, 두산그룹이 발표한 지배구조 개선안에는 불법적인 내용이 전혀 없다. 이사회의 동의도 받았고, 합병 비율도 상장사끼리 기업 합병 시 정해진 규정에 따라 진행해서 제시된 비율이다. 많은 사람들이 이번 합병 건을 두고 ‘합법적인 강탈’이라고 비난하는 이유이다.

유튜버 슈카 역시 두산밥캣의 합병 건을 놓고 강한 분노를 드러냈다. 기업의 주인은 주주임에도 불구하고, 주주 이익에 반하는 의사결정이 아무렇지도 않게 내려지고 이로 인해 주주의 이익이 심각하게 침해된다는 것이 핵심이다. 한국 시장에서 이런 식의 합병은 어제 오늘의 일이 아니다. 국내 시장에서 발생하는 인수합병의 99%가 계열사 내 인수합병이라는 통계가 있다. 알짜 계열사의 지분을 고평가된 계열사의 지분과 바꿔서 이익을 얻으려는 대주주의 행태는 우리나라 기업들의 유구한 전통이다. 알짜 계열사의 주가는 배당을 주지 않거나 하는 방식으로 어떻게든 누르고, 알짜 계열사와 바꿔야 할 기업의 주식은 온갖 호재를 가져와서 가격을 올린다. 국내 최대 기업 삼성그룹도 과거 삼성물산과 제일모직 합병이라는 희대의 불공정한 인수합병을 진행한 경험이 있다.

모든 것은 적법하게 이루어졌다. 두산밥캣이 저평가 되어 있었기 때문에, 향후 두산밥캣이 본연의 가치를 회복할 것을 기대하고 두산밥캣에 투자한 투자자는 호구가 되었다. 두산밥켓에 투자한 투자자의 선택지는 두 가지다. 염가에 주식을 팔고 떠나거나, 지나치게 고평가된 로봇 테마주인 두산로보틱스 주식을 받는 것이다. 심지어 보유한 두산밥캣 주식 1주로 두산로보틱스의 주식 1주도 채 받지 못한다. 알짜 회사 주식을 영업이익으로 적자를 내는 회사 주식과 바꿔야 한다니 주주 입장에서는 분노가 들 수밖에 없다.

향후 전망

금융감독원에서도 이번 두산밥캣 합병의 문제점을 인식했는지, 두산그룹에 정정신고서를 제출하라고 안내했다는 기사가 보도되었다. 그러나 가장 문제가 되는 합병 비율 자체는 적법하게 산정됐기 때문에 건드릴 수 없다고 한다. 두산밥캣 주주들이 기댈 수 있는 것은 여론의 힘밖에 없다. 다행히 일부 정치인들이 이 이슈를 물어서 쟁점화 시키려는 움직임이 있는 것 같다. 정치가 묻으면 쉬운 길도 어렵게 가야 하는 게 민주주의 사회다. 두산그룹의 두산밥캣 합병 계획도 쉽지 않은 길이 될 가능성이 높다.

두산밥캣 1 : 두산로보틱스 0.61이라는 합병 비율은 아무리 봐도 심해도 너무 심했다.